Еще одним шагом совершенствования пенсионного законодательства стало Положение о порядке уплаты страховых взносов во внебюджетный Пенсионный фонд при Министерстве финансов Республики Узбекистан гражданами Республики Узбекистан, работающими за границей, и отдельными категориями лиц, рабочее время которых не поддается учету, а также о порядке учета их трудового стажа и размера заработка, принимаемого для исчисления пенсии (прил. №1 к ПКМ от 22.02.2016г. №46). Оно предусматривает единый механизм уплаты и учета страховых взносов, который позволит гражданам не только реализовать право на государственную пенсию, но и исключить применение разных нормативных актов при ее начислении.

Проблема и ее решение

Как известно, периоды работы за границей засчитываются в трудовой стаж при условии уплаты страховых взносов во внебюджетный Пенсионный фонд (ч.1 ст.36 и ст.40 Закона «О государственном пенсионном обеспечении граждан» от 3.09.1993г. №938-XII, далее – Закон). Это касается работников организаций, учрежденных (открытых) в иностранных государствах министерствами, ведомствами и организациями Республики Узбекистан, а также тех, кто направлен на работу по линии Агентства по вопросам внешней трудовой миграции. Из-за отсутствия механизма уплаты страховых взносов и их учета они были лишены права на пенсионное обеспечение.

Также в законодательстве не был прописан единый порядок уплаты страховых взносов теми, чье рабочее время не поддается учету (индивидуальными предпринимателями, членами дехканского хозяйства и др.), а также порядок учета их трудового стажа и размера заработка, принимаемого для исчисления пенсии. Ранее уплату ими страховых взносов регулировали разные нормативные акты (ПКМ от 24.08.2001г. №351, от 21.04.2006г. №67 и от 31.07.2015г. №219), что вызвало трудности при их применении и работниками Пенсионного фонда, и гражданами.

Положение определяет единый порядок уплаты страховых взносов и ведения их учета, а также порядок расчета заработка, принимаемого для исчисления пенсии, тем, кто работал за границей по найму, работникам, получающим доход от работодателя, не являющегося налоговым агентом, индивидуальным предпринимателям, членам дехканского хозяйства, субъектам семейного предпринимательства без образования юридического лица и членам их семьи.

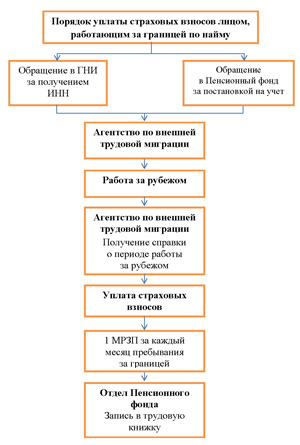

Сначала определим, кто же относится к работающим за границей. Согласно Положению – это граждане Узбекистана, работающие по найму, получившие разрешение на работу за рубежом от Агентства по вопросам внешней трудовой миграции при Министерстве труда и соцзащиты населения Республики Узбекистан или от региональных хозрасчетных Бюро по трудоустройству граждан за рубежом в установленном законодательством порядке. Также это работники торговых домов, представительств (в том числе без образования юридического лица), организаций, созданных (открытых) в иностранных государствах госорганами и другими организациями Узбекистана. Например, акционерная компания «Узавтосаноат» имеет представительство в некоторых странах СНГ, где работают наши граждане. Факт пребывания за границей должен подтверждаться справкой установленного образца, а также соответствующими документами дипломатических представительств и консульских учреждений Узбекистана.

Отметим, что Положение распространяется только на лиц, имеющих официальное разрешение на работу за границей. Те, кто выехал, как говорится, на заработки, не имеют права уплачивать страховые взносы во внебюджетный Пенсионный фонд.

Платим взносы. Считаем стаж

Работающие за границей по найму уплачивают страховые взносы добровольно в размере не менее 1 МРЗП (на сегодняшний день – 130 240 сум.). Такую же сумму уплачивают и индивидуальные предприниматели.

При этом взносы лицо, работающее за границей, может уплачивать ежемесячно, ежеквартально или единовременно по приезде в Узбекистан в течение 3 месяцев. Следует обратить внимание, что страховой взнос рассчитывается из МРЗП, действующего на дату уплаты.

Уплату вправе произвести члены семьи или поверенный работающего за границей по найму. Уплатить страховые взносы можно и самостоятельно в иностранной валюте с территории другого государства на специальные валютные счета Пенсионного фонда в пересчете на национальную валюту по курсу Центробанка Узбекистана.

Если сумма внесенных страховых взносов была меньше МРЗП, то можно доплатить.

ПРИМЕР. Доверенное лицо работающего за границей уплатило страховой взнос в 100 000 сум. Так как минимальный размер заработной платы составляет 130 240 сум., ему необходимо произвести доплату в 30 240 сум. Только в этом случае данный период может быть засчитан в стаж работы для назначения пенсии.

В одной связке

Уплата минимального страхового взноса гарантирует работавшему за рубежом наличие стажа. Но размер пенсии зависит не только от его продолжительности, но и от среднемесячной зарплаты, принимаемой для ее исчисления. Она зависит от суммы страхового взноса. Согласно методике ее расчета сумма уплаченного месячного страхового взноса в Пенсионный фонд делится на установленную законодательством совокупную ставку ЕСП (для микрофирм и малых предприятий, а также фермерских хозяйств – 15%) и страховых взносов граждан – 7,5%, действующих на момент уплаты страховых взносов в Пенсионный фонд, на данный момент – 22,5%. Полученный результат умножается на 100.

ПРИМЕР. Лицо, работающее за границей по найму, уплатило страховой взнос 130 240 сум. Доход, принимаемый для исчисления пенсии, составит:

130 240 / 22,5 х 100 = 578 844,44 сум.

Если лицо, работающее за границей по найму, уплатило страховой взнос 260 480 сум., то его доход, принимаемый для исчисления пенсии, составит:

260 480 / 22,5 х 100 = 1 157 688,89 сум.

Доход, принимаемый для исчисления пенсии, увеличивается пропорционально уплаченному страховому взносу. Соответственно, растет и размер пенсии. Но не следует забывать, что согласно части 6 статьи 31 Закона для расчета пенсии принимается сумма среднемесячного заработка не свыше 8-кратного минимального размера заработной платы (1 041 920 сум.).

Исключение из правил

В соответствии с Налоговым кодексом большинство работодателей являются налоговыми агентами, которые обязаны удерживать налоги и другие обязательные платежи в бюджет и государственные целевые фонды, в том числе в Пенсионный, за исключением отдельных из них. Так, работодатель при начислении зарплаты удерживает из нее налог на доходы физических лиц (подоходный налог), страховые взносы и выдает работнику оставшуюся часть денег. За это он несет ответственность.

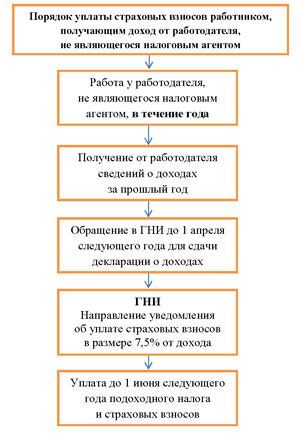

Однако имеются отдельные категории работодателей (не являющиеся налоговыми агентами), которые согласно законодательству и международным договорам Республики Узбекистан не удерживают налоги со своих работников. К ним относятся:

дипломатические представительства (посольство или миссия), консульское учреждение (генеральное консульство, консульство, вице-консульство или консульское агентство) иностранного государства в Республике Узбекистан;

представительство международных (межправительственных) организаций в Республике Узбекистан.

Работники таких учреждений получают зарплату полностью без удержания с нее подоходного налога и страховых взносов. Но им следует помнить, что периоды неуплаты страховых взносов не будут учтены в стаже работы для исчисления пенсии.

Эти работники имеют право добровольно уплатить подоходный налог и страховые взносы, подав в налоговый орган декларацию о совокупном доходе за прошедший год до 1 апреля текущего года. На основании указанных в ней сведений производится расчет для уплаты страховых взносов в Пенсионный фонд за предыдущий год.

Порядок определяет доход

В Положении сохранены нормы, регламентирующие порядок уплаты страховых взносов индивидуальными предпринимателями, субъектами семейного предпринимательства, членами его семьи, членами дехканского хозяйства и физлицами, занятыми выращиванием крупного рогатого скота и реализацией животноводческой продукции, произведенной в личных подсобных хозяйствах, а также уплаты страховых взносов за работников, нанятых индивидуальным предпринимателем.

Но при этом внесены изменения в порядок определения дохода для исчисления размера пенсии. Так, раньше он определялся следующим образом. Сумма уплаченного месячного страхового взноса делилась на установленный законодательством суммарный процент отчислений страховых взносов для работодателей и работников, и полученный результат умножался на 100:

130 240 / 32,51 х 100 = 400 738,46 сум.

Согласно новому порядку сумма уплаченного месячного страхового взноса в Пенсионный фонд делится на установленную законодательством совокупную ставку ЕСП (для микрофирм и малых предприятий, а также фермерских хозяйств) и страховых взносов граждан, действующих на момент уплаты страховых взносов в Пенсионный фонд, и полученный результат умножается на 100:

130 240 / 22,52 х 100 = 578 844,44 сум.

Как видим, доход, принимаемый для исчисления пенсии, увеличился на 178 105,98 сум. Конечно, это положительно отразится и на размере будущей пенсии. Бесспорно и то, что уплата страховых взносов в Пенсионный фонд – в интересах каждого.

Зафаржон Хужаев,

начальник отдела методологии назначения пенсий исполнительного аппарата внебюджетного

Пенсионного фонда при Министерстве финансов РУз.

125% (ставка страхового взноса для работодателей или ЕСП) + 7,5% (ставка страхового взноса для работников).

215% (ставка ЕСП для микрофирм, малых предприятий и фермерских хозяйств) + 7,5% (ставка страхового взноса для работников).